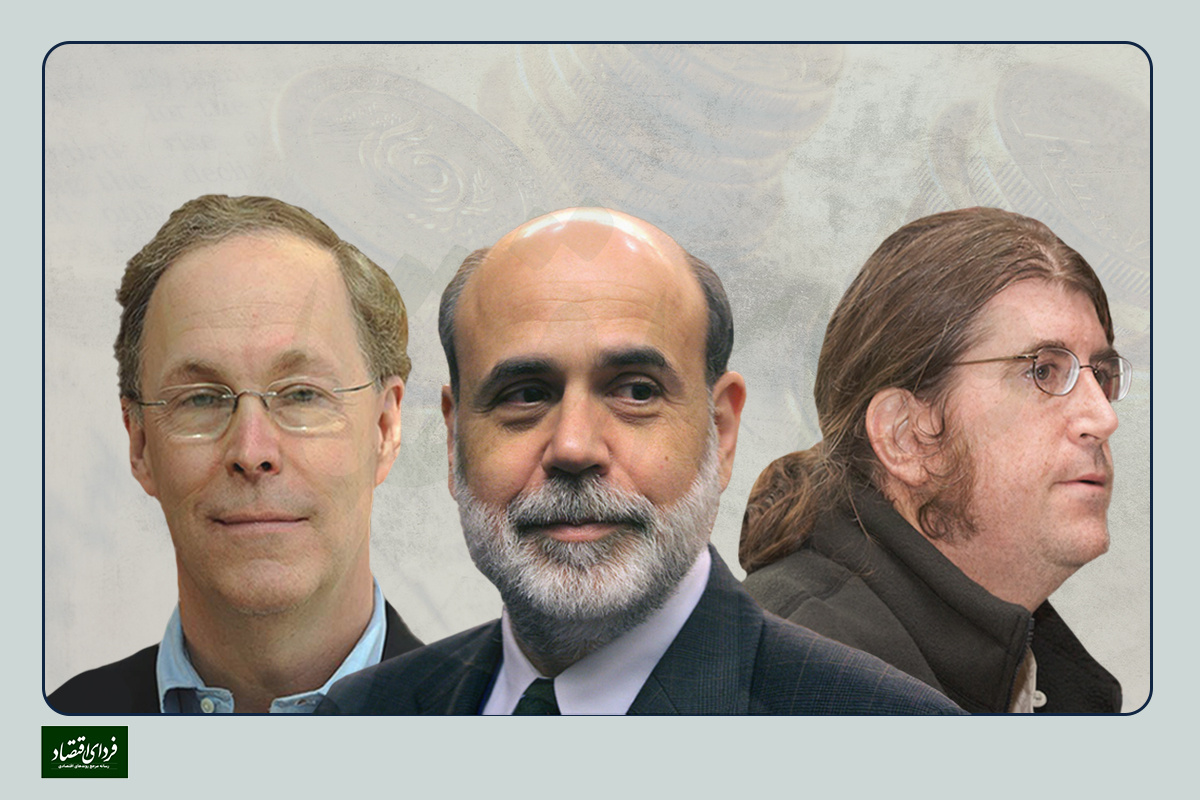

ویژگی مهم نوبلیستهای ۲۰۲۲، بن برنانکه، داگلاس دایموند و فیلیپ دیبویگ این است که با تحقیقات و یادگیریهایی که از بحران بزرگ ۱۹۳۰ ایجاد کردند، کمک بسیار بزرگی به مدیریت بهتر بحران ۲۰۰۷ و ۲۰۰۸ کردند. تحقیقاتی که باعث شده این سه اقتصاددان حوزه پولی و بانکی موفق به دریافت جایزه نوبل شوند، بهطور عمده درکی در زمینه نوع نگاه به بانک، نحوه مدیریت آن و همچنین نحوه اجتناب و مقابله با بحران بانکی ایجاد کردهاند. داشتن چنین درکی بسیار مهم است چرا که اولا عوامل اقتصادی یعنی خانوارها و بنگاههای برای مخارج خود عموما نیاز به نقدینگی و همینطور وامهای بانکی دارند و ماهیت این نیاز به گونهای است که میتواند شرایط اقتصادی را رقم بزند. ثانیا این وامها برای خرید داراییها مورد استفاده قرار میگیرند، وقتی بانکها دچار بحران میشوند و سقوط میکنند وامدهی بسیار محدود میشود و قیمتها برای اموال و سایر داراییها نیز سقوط میکند. این وضعیت میتواند به رکود سنگین اقتصادی و از دست رفتن مشاغل بیانجامد. بهطوریکه ریشه بسیاری از فروپاشیهای اقتصادی بحران مالی بوده است.

سوالات مهم در مورد بانکها این موارد است که اگر اثر ورشکستگی بانکها بر کل اقتصاد بسیار فلج کننده است، آیا این نمیتواند مجوزی برای مقابله یا حذف بانکها باشد؟ دلیل بیثباتی بانکها و نحوه مقابله با آن چیست؟ چرا عواقب بحران بانکی تا این حد ماندگار است؟ و اگر بانکها شکست میخورند، چرا نمیتوان بلافاصله بانکهای جدیدی ایجاد کرد تا اقتصاد بازیابی و از رکود خارج شود؟

در اوایل دهه ۱۹۸۰، بن برنانکه، داگلاس دایموند و فیلیپ دیبویگ، برندگان جایزه امسال، در سه مقاله، که در ادامه به تفصیل توضیح داده خواهند شد، پایه علمی را برای تحقیقات مدرن در مورد این موضوعات ایجاد کردند. دایموند و دیبویگ مدلهای نظری را توسعه دادند که توضیح میدهد ضرورت وجود بانکها چیست. چگونه شایعات مربوط به فروپاشی، آنها را آسیبپذیر میکند و چگونه میتوان این آسیبپذیری را کاهش داد. این بینشها پایه و اساس مقررات بانکی مدرن را تشکیل میدهند.

برنانکی از طریق تجزیه و تحلیل آماری و با استفاده از سایر منابع تاریخی، نشان داد که چگونه بانکهای ورشکسته نقش تعیینکنندهای در رکود جهانی دهه ۱۹۳۰، بدترین بحران اقتصادی در تاریخ مدرن، ایفا کردند و اینکه چرا رکود نه تنها عمیق، بلکه بسیار طولانی بوده است. تحقیقات برنانکی نشان میدهد که بحرانهای بانکی بهطور بالقوه میتواند عواقب فاجعهباری داشته باشند. تحقیقات برنانکی اهمیت مقررات بانکی مناسب را نشان میدهد، و همچنین اثر بسیار زیادی بر سیاستهای اقتصادی بسیار موفق در طول بحران مالی ۲۰۰۸-۲۰۰۹ داشته است. در این زمان، برنانکی رئیس بانک مرکزی ایالات متحده، فدرال رزرو بود و توانست دانش حاصل از تحقیقات را جهت حل بحران بزرگ اخیر مورد استفاده قرار دهد. بعدها، زمانیکه همهگیری در سال ۲۰۲۰ شروع شد، اقدامات قابل توجهی برای جلوگیری از بحران مالی جهانی انجام شد. بینش ایجاد شده توسط برندگان امسال، نقش مهمی در حصول اطمینان از عدم تبدیل بحرانهای اخیر به رکود سنگین با پیامدهای ویرانگر برای جامعه ایفا کرده است.

مقاله اول؛ اثرات غیرپولی بحران مالی در گسترش رکود بزرگ (بن برنانکه، ۱۹۸۳)

برنانکی در مقالهای که جایزه نوبل را برای او به ارمغان آورده، رکود بزرگ دهه ۱۹۳۰ را تحلیل کرده است. در این مقاله وی به اثر شدید بحران مالی بر بحران دهه ۳۰ پرداخته و نشان میدهد که بحران مالی باعث شد که بین ژانویه ۱۹۳۰ و مارس ۱۹۳۳، تولید صنعتی ایالات متحده ۴۶ درصد کاهش یافته و بیکاری به ۲۵ درصد افزایش یابد. این رکود به بسیاری از کشورهای دیگر نیز سرایت کرد، بهطوریکه در انگلیس، بیکاری به ۲۵ درصد و در استرالیا به ۲۹ درصد رسید. در آلمان، تولید صنعتی تقریباً به نصف کاهش یافت و بیش از یک سوم نیروی کار بیکار شدند. در شیلی، درآمد ملی بین سالهای ۱۹۲۹ و ۱۹۳۲ به میزان ۳۳ درصد کاهش یافت. بسیاری از بانکها در جهان سقوط کردند، و فقر شدیدی در همه کشورها ایجاد شد. اقتصادهای جهان به آرامی در اواسط دهه ۳۰ شروع به بهبود کردند.

قبل از اینکه برنانکی مقاله خود را منتشر کند، اجماع کارشناسان بر این بود که بانک مرکزی ایالات متحده با چاپ پول بیشتر امکان مقابله با رکود را داشت. برنانکی نیز این را تأیید میکرد که کمبود پول به رکود کمک کرده است، اما معتقد بود که این مکانیسم نمیتواند توضیح دهد که چرا بحران اینقدر عمیق و طولانی شده است. وی نشان داد که علت اصلی عمیق و طولانی بودن رکود، کاهش توانایی سیستم بانکی برای هدایت پساندازها به سرمایهگذاریهای مولد بود و در واقع عواملی که منجر به ورشکستگی بانکها شدند، عامل اصلی رکود بودهاند.

رکود بزرگ با یک رکود نسبتاً عادی در سال ۱۹۲۹ شروع شد، اما در سال ۱۹۳۰ به یک بحران بانکی تبدیل شد. تعداد بانکها در سه سال به نصف کاهش یافت که در بسیاری از موارد به دلیل هجوم بانکی بود. هجوم بانکی زمانی اتفاق میافتد که سپردهگذاران، نگران از بین رفتن پول خود با سقوط بانک میشوند و برای برداشت پسانداز خود عجله میکنند. اگر تعداد زیادی از افراد بهطور همزمان این کار را انجام دهند، ذخایر بانک نمیتواند تمام برداشتها را پوشش دهد و مجبور میشود داراییها را با ضررهای بالقوه هنگفت به فروش برساند. در نهایت، این شرایط ممکن است بانک را به سمت ورشکستگی سوق دهد.

هجوم بانکی در برخی بانکها منجر به کاهش سپردهها در سایر بانکها شد و بسیاری از بانکها از اعطای وامهای جدید هراس داشتند. در عوض، سپردهها در داراییهای با نقدشوندگی بالا سرمایهگذاری میشد که درصورتیکه سپردهگذاران ناگهان بخواهند پول خود را برداشت کنند، قابلیت تبدیل به نقد فوری داشته باشند. این وضعیت باعث شد که اعطای تسهیلات به شدت کاهش یابد و شرکتها و خانوارها برای تأمین مالی با مشکل مواجه باشند. قبل از مطالعه برنانکه، تصور عمومی این بود که بحران بانکی ماحصل رکود اقتصادی است نه علت آن. اما برنانکی ثابت کرد که بحران بانکی میتواند رکودی عمیق و طولانی ایجاد کند. با ورشکستگی بانک، سوابق اطلاعات در زمینه اعتبار مشتریان که سرمایه بزرگی است، از بین میرود که ایجاد آن زمان زیادی میبرد و نمیتوان آن را به سادگی به سایر وامدهندگان منتقل کرد. بنابراین ترمیم یک سیستم بانکی شکست خورده سالها طول میکشد و در این مدت اقتصاد بسیار نحیف میشود. برنانکی نشان داد که رکود تا زمان مقابله جدی دولت با هراس بانکی ادامه داشت.

مقاله دوم؛ هجوم بانکی، بیمه سپرده و نقدینگی (داگلاس دایموند و فیلیپ دیبویگ، ۱۹۸۳)

کارایی اقتصاد در گروی هدایت پساندازها به سمت سرمایهگذاری است. اما تضادی که در این میان وجود دارد این است که بانک ناگزیر است که به محض درخواست سپردهگذار، وجوه را به آنها پرداخت کند، اما نمیتواند وامگیرندگان را مجبور به بازپرداخت وام زودتر از موعد کند. این وضعیت ریسکی را به بانک تحمیل میکند، که ناشی از این است که چنانچه مردم گمان کنند که بانک قادر به پاسخگویی به تعهدات خود نیست، همه متقاضی پول خود خواهند شد و در صورت مراجعه همزمان همه سپردهگذاران، بانک دچار ورشکستگی میشود.

داگلاس دایموند و فیلیپ دیبویگ در مقاله ۱۹۸۳ خود توضیح میدهند که چگونه بانکها برای پساندازکنندگان نقدینگی ایجاد میکنند، در حالیکه وامگیرندگان میتوانند به تأمین مالی بلندمدت دسترسی داشته باشند. همچنین چرایی کارکرد بانکها، و دلیل آسیبپذیری و نیاز به تنظیمگری را مورد بررسی قرار میدهند.

مدل دایموند و دیبویگ به این صورت است که خانوارها بخشی از درآمد خود را پس انداز میکنند و همچنین نیاز دارند که بتوانند در صورت تمایل پول خود را برداشت کنند. هیچکس از قبل نمیداند که چه زمانی به پول نیاز خواهد داشت، اما به هرحال این اتفاق برای هر خانوادهای بهطور همزمان رخ نمیدهد. از طرف دیگر، پروژههای سرمایهگذاری نیاز به تأمین مالی دارند. این پروژهها در بلندمدت سودآور هستند، اما اگر زودتر به پایان برسند، بازدهی بسیار پایینی خواهد داشت. در اقتصاد بدون بانک، خانوارها باید مستقیماً در این پروژهها سرمایهگذاری کنند. خانوارهایی که در مدت کوتاهی به پول نیاز دارند، مجبور میشوند پروژهها را زودتر خاتمه دهند و در نتیجه سود بسیار کمی را بدست خواهند آورد. ازسوی دیگر، خانوارهایی که نیازی به خاتمه دادن زودهنگام پروژهها ندارند، از بازدهی بالاتری برخوردار خواهند شد. در چنین شرایطی، خانوارها راهحلی را طلب میکنند که به آنها امکان میدهد فوراً به پول خود دسترسی داشته باشند بدون اینکه این امر منجر به بازده بسیار پایین شود. این شرایط برای خانوارها به قدری مطلوب است که حاضرند بازده بلندمدت تا حدودی پایینتر را نیز دریافت کنند. دیاموند و دیبویگ در مقاله خود توضیح میدهند که چگونه بانکها این نقش واسطهگری را ایفا میکنند و اینکه این واسطهگری مالی منجر به خلق نقدینگی توسط بانکها میشود. سپردههای نزد بانک، بدهی و وام به پروژههای بلندمدت داراییهای بانکهاست. داراییهای بانک دارای سررسید طولانی است. از سوی دیگر، بدهیهای بانک سررسید کوتاهی دارد. سپردهگذاران میتوانند هر زمان که بخواهند به پول خود دسترسی داشته باشند. بانک واسطهای است که داراییهای با سررسید طولانی را به حسابهای بانکی با سررسید کوتاه تبدیل میکند. پساندازکنندگان میتوانند از حساب سپرده خود برای پرداخت مستقیم استفاده کنند. بنابراین، بانک بر اساس پروژههای سرمایهگذاری بلندمدتی که به آنها وام داده است، خلق پول کرده است.

این مدل کسب و کار بانکها، آسیبپذیر است، چراکه ممکن است شایعهای منجر به برداشت بیش از حد پساندازها از بانکها شود و این وضعیت میتواند بانک را به سمت ورشکستگی سوق دهد. بانک در تلاش برای پرداخت به تمام سپردهگذاران خود، مجبور میشود وامهای خود را زودتر بازیابی کند، که منجر به خاتمه پیش از موعد پروژههای سرمایهگذاری بلندمدت و فروش داراییها پایینتر از قیمت بازار میشود. زیانهای ناشی از این تأمین مالی ممکن است باعث سقوط بانک شود. همین مکانیزم، به اعتقاد برنانکی محرک رکود در دهه ۱۹۳۰ بود.

دایموند و دیبویگ ارائه بیمه سپرده از سوی دولت بهعنوان راه حلی برای آسیبپذیری بانکها معرفی میکنند. وقتی دولت پرداخت سپردههای را تضمین میکند، هجوم بانکی رخ نمیدهد، اما در تئوری، فلسفه وجود بیمه سپرده این است که هرگز نیازی به استفاده از آن پیش نخواهد آمد.

مقاله سوم؛ واسطهگری مالی و نظارت تفویض شده (دایموند، ۱۹۸۴)

دایموند در مقالهای در سال ۱۹۸۴ نظارت بر وامگیرندگان برای اطمینان از اجرای تعهدات خود را بهعنوان یکی از وظایف بانکها مطرح میکند. بیشتر سرمایهگذاریهایی که توسط وامگیرندگان انجام میشود ریسکی هستند، و ممکن است با زیان مواجه شوند و نکول کنند. برای جلوگیری از این امر، ورشکستگی باید برای وامگیرندگان پرهزینه باشد. هرچند ممکن است وامگیرنده تلاش خود را کرده باشد و همچنان دچار زیاد شود.

دیاموند در مقاله خود فرض میکند که بانک میتواند با هزینه مشخصی بر وامگیرندگان نظارت کند. بانک یک ارزیابی اولیه اعتبار انجام میدهد و پس از آن نیز پیشرفت کار را رصد میکند. به این وسیله میتواند از بسیاری از ورشکستگیها جلوگیری کند و هزینهها را کاهش دهد. این نظارت یکی از مهمترین نقشهای واسطهگر مالی است.

اما اگر بانک بر وامگیرندگان نظارت دارد، چه کسی بر بانکها نظارت دارد؟ در عمل سپردهگذاران راهی برای نظارت بر عملکرد بانک ندارند. یکی از نتایج مقاله دیاموند این است که نحوه سازماندهی بانکها به این معنی است که آنها نیازی به نظارت بر سپردهگذاران ندارند. اگر بانک نظارت بر وامگیرندگان را به درستی انجام ندهد، ریسک زیادی بر ترازنامه خود تحمیل خواهد کرد و در نتیجه بانک قادر به بازپرداخت به سپردهگذاران نخواهد بود و سقوط خواهد کرد. بنابراین، نظارت بر وامگیرندگان بدون نیاز سپردهگذاران به بانک، به نفع خود بانک است.

حتی اگر بانک وظایف نظارتی خود را به خوبی انجام دهد، در برخی از وامهای خود ضرر خواهد کرد. با این حال، تا زمانیکه بانک فعالیتهای وامدهی خود را به شیوهای مسئولانه مدیریت کند، خطر سقوط یک بانک بزرگ به دلیل این امر چندان بالا نیست. این مسئله ناشی از تنوع وامگیرندگان است. حتی اگر تعداد معدودی از وامگیرندگان وامهای خود را نکول کنند، سرجمع زیان برای کل بانکها کوچک و قابل پیشبینی خواهد بود. بنابراین واسطهگری بانک، هزینههای ورشکستگی و نظارت بر وامگیرندگان را کاهش داده و این به نفع کل جامعه است.

مدل دایموند توضیح میدهد که چگونه وجود بانکها منجر به کاهش هزینههای انتقال پسانداز به سرمایهگذاریهای مولد میشود. این کاهش هزینه باعث میشود تعداد بیشتری از پروژههای سرمایهگذاری با بازدهی بالا تأمین مالی شوند. اگر بسیاری از بانکها همزمان دچار ورشکستگی شوند، مانند دوران رکود دهه ۱۹۳۰، هزینه واسطهگری اعتباری بهطور چشمگیری افزایش مییابد که تأمین مالی سرمایهگذاریها در اقتصاد را با بحران جدی مواجه میکند. نظارت مستلزم اطلاعاتی است که با ورشکستگی بانک از بین میرود و بازآفرینی این اطلاعات به زمان نیاز دارد. بنابراین پیامدهای ورشکستگی بانکها نه تنها بسیار منفی، بلکه درازمدت نیز هستند.

تحقیقات برنانکه، دیبویگ و دایموند نقش مهمی در دانش امروز ما از بانکها، مقررات بانکی، بحرانهای بانکی و نحوه مدیریت بحرانهای مالی داشته است. تئوریهای دایموند و دیبویگ در مورد اهمیت بانکها و آسیبپذیری ذاتی آنها، پایهای برای مقررات بانکی مدرن است که هدف آن ایجاد یک سیستم مالی باثبات است. این تئوریها در کنار تحلیلهای برنانکی از بحرانهای مالی، این بینش را ایجاد کرده است که چرا مقررات گاهی اوقات شکست میخورند، مقیاس عظیم عواقب آن چیست و چه کارهایی میتوان برای سرکوب یک بحران بانکی قریبالوقوع انجام داد.

تبادل نظر